製品概要

対応リスク

- 市場リスク(金利・為替・価格変動)

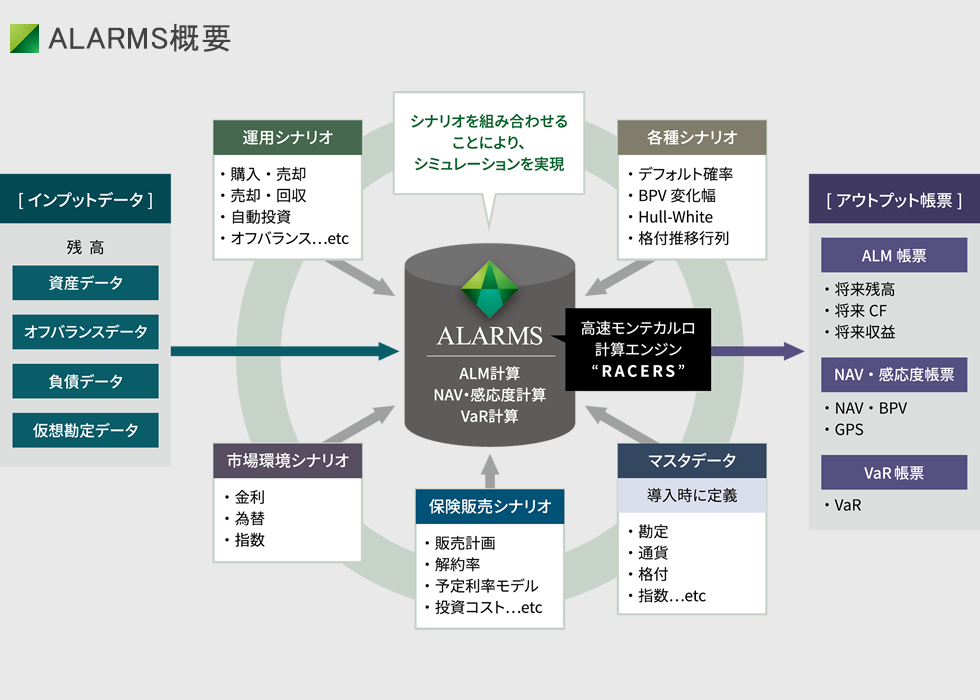

ALM・NAV計算では、シナリオの入力に基づいて将来キャッシュフローを計算し、収益や感応度を算出します。VaR 計算では、Hull-White モデル、あるいは、マルチファクターLibor マーケットモデルにより金利シナリオを、金利裁定モデルにより為替レートシナリオを、対数正規過程モデルにより株価・指数シナリオを生成します。

- 信用リスク(与信先のデフォルト、格付変動リスク)

ALM、NAV・感応度計算では、シナリオの累積デフォルト確率より、各期のデフォルト分を考慮したキャッシュフローを生成します。VaR 計算では、モンテカルロ法でデフォルト確率や格付推移の変動をシミュレートします。

- 流動性リスク(キャッシュフローのミスマッチ)

保有資産の購入・売却・回収シナリオを設定します。

- プリペイメントリスク(積立保険の解約やローンの繰上弁済)

案件ごとの属性に紐づいたシナリオを設定します。

対応機能

| ALM計算 | 任意に設定した運用シナリオ・保険販売シナリオ・環境シナリオにより、将来の資産・負債の状況を分析します。 |

|---|---|

| NAV・感応度計算 | 資産・負債を時価評価し、NAV(Net Asset Value= サープラス)を算出。併せて、金利・為替・株価の変動によるNAVの変動(BPV=Basis Point Value)も算出します。 |

| VaR計算 | 統計的手法を用いて将来の環境変化を最大10 万パターン発生させ(モンテカルロ・シミュレーション)、その時価分布から最大損失額(VaR)を算出します。 |

対応商品

| 資産 | 債券・貸付・株式・投資信託など全オンバランス資産と、先物・スワップ・為替予約・クレジットデフォルトスワップ、オプション、金利スワップションなどオフバランス資産 |

|---|---|

| 負債 | 積立勘定及び合同積立の負債 |

レポート

- 将来残高推移(資産別・通貨別・格付別)

- 将来キャッシュフロー推移

- 将来収益推移(資産別・格付別)

- ギャップ分析

- 負債レポート(予定利率別・払込方法別等)

- NAV・感応度(BPV、SPV、GPS、デュレーション)

- VaR etc

ALARMS[アラームズ]に

関するお問い合わせ

アレクシアフィンテック株式会社

アレクシアフィンテック株式会社

03-4405-7873

- メールでのお問い合わせ

- salesdept@areccia.co.jp

![ALARMS[アラームズ]](/product/alarms/thhp7i00000040a8-img/ALARMS.png)